01

某供应链公司于2019年至2021年期间进口品牌卸妆洁面液,申报税号33049900.39,最惠国关税税率1%。海关认为,根据《进出口税则商品及品目注释》关于子目3401.30“洁肤用的有机表面活性产品及制剂”描述和海关总署2020年第108号公告,依据归类总规则一及六,上述进口卸妆洁面液货物应归入税号34013000.00,最惠国关税税率6.5%,计核漏缴税款约人民币56万元。海关认定企业存在税则号列申报不实影响国家税款征收的情形,按漏缴税款的50%左右比例科处罚款28万元,并责令企业补交税款及滞纳金。

问:卸妆产品归类补税处罚案件,自海关总署2020年第108号公告实施以来时有发生,该类案件有反转的可能性吗?

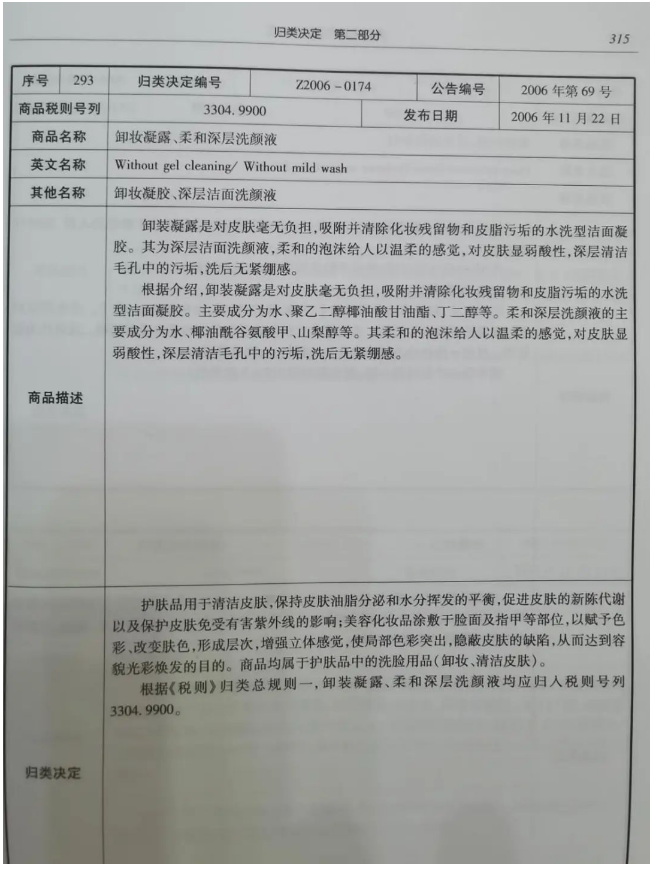

答:有。我们兰迪海关归类团队对目前海关认定的卸妆产品归入3401结论持不同观点,首先,正确的商品归类应根据归类总规则一(品目条文)来确定,因为其成分就含有表面活性剂就归入3401的做法,是没有法律依据的;其次,海关总署公告中两份转发WCO归入3401的商品,并不是卸妆产品,不具有可参照性;最后,海关总署的商品归类决定有失效、修改和撤销三种后续处置方式,Z2006-0174归类决定的失效并不代表海关总署否定卸妆产品归入3304,该类产品的准确归类应当依据商品属性并根据归类总规则一(品目条文)来确定。

卸妆产品的商品归类存在争议,一旦海关认定的税则号列错误,则不仅不应处罚企业,相应税款及滞纳金也应免除。

02

该类案件统称为归类漏税案件,一般指当事人对进出口货物进行商品归类,与海关依法审核确定的商品归类不同,且因税率差异导致存在漏缴税款后果的申报错误行为。对于归类漏税案件,海关根据当事人主观认知、违法对象是否属于归类明确商品以及漏税数额等要素,一般有三种处理方式。

一、认定走私,追究刑事或走私行政责任

当事人明知正确的商品归类,采用伪报方式偷逃税款,个人当事人偷逃数额10万元以上,单位当事人偷逃数额20万元以上,根据《刑法》第一百五十三条追究走私普通货物、物品罪刑事责任,不满数额的,按照《海关法》第八十二条和《海关行政处罚实施条例》第七、第九条规定,追究走私行为行政责任。需要重点说明的是,走私犯罪和走私行为在构成要件上基本一致,区分主要在偷逃税额上,走私行为导致的偷逃税额一旦达到刑法规定数额,且证据充分的,就应当依法追究当事人的刑事责任。司法实践中有人民检察院根据《刑事诉讼法》第一百七十七条第二款规定,对偷逃数额较小(上海地区掌握在个人偷逃税额20万元以内、单位偷逃税额50万元以内)的走私案件以犯罪情节轻微,依照刑法规定不需要判处刑罚或者免除刑罚的,可以作出不起诉决定,并退回海关作走私行为行政处罚。

由于商品归类具有一定的主观性,实践中对归类漏税行为追究走私责任的证据要求较高,从违法对象看,该商品归类必须是明确的,也就是属于《海关总署2号行政解释》(署法发「2012」495号)第一条第(一)项至第(五)项规定的归类明确商品,同时还不应具有第二条第(一)项至第(三)项规定的情形,现实中有大量商品属于归类不明确或归类疑难商品,不同的海关或者海关执法人员可能推导出不同的归类结论,该类案件中就不应强人所难于当事人应当准确申报,更不应将当事人的认识性错误认定为主观故意。

由于商品归类的特殊性,每年对归类漏税案件按照走私处理的比例不到百分之一,绝大部分都认定为违反海关监管规定的行为。以某直属海关为例,2021年该海关处理归类漏税案件共计91起,仅有两例案件按照走私行为处理,其余89起案件均按照《海关法》第八十六条第(三)项和《海关行政处罚实施条例》第十五条第(四)项的规定,根据漏缴税款30%以上2倍以下罚款。

实践中把商品归类申报错误的案件统称为税则号列申报不实案件,在危害后果方面不仅有漏税的,还有影响国家许可证件管理、影响出口退税管理等,从全国范围看,该类案件每年达到数万起。从构成要件看,违法对象只要是归类明确商品,就推定当事人具有过失性主观过错,在客体要件上存在《海关行政处罚实施条例》第十五条第(一)项至第(五)项规定的危害后果的,即可给予行政处罚。

三,不认定归类申报不实,仅作补征税款或改单处理

对于那些属于归类不明确或归类疑难的商品,《海关总署2号行政解释》第二条题干部分明确规定海关不予行政处罚,予以修改报关单或者补征税款进行纠正。该条规定体现了行政处罚的过错责任原则,当事人主观上无法准确认识不明确归类或疑难归类,不具有可归责性,不再追究其商品归类错误的处罚责任,由于客观上存在税差,为了不让国家税款流失,需要根据《进出口关税条例》第五十一条的规定按照实际应缴税额补征税款。《海关总署关于归类不明确商品补税相关事宜的批复》(署法函[2016]114号)、《政法司关于明确2号行政解释中有关条款适用问题的通知》(政法函[2014]103号)等内部规范性文件均作了相关规定。

实践中还有一类较为极端的情形,部分归类漏税行为海关不仅不处罚,也不补征税款。《海关总署关于明确商品归类原因追补税有关问题的通知》(署税发[2014]220号)规定,对于《海关总署2号行政解释》第二条第(三)项所述情形,结合《海关总署关于明确归类决定相关问题的通知》(署税发[2008]240号)第二条的规定,即为仅修改正在办理通关手续货物的报关单,不再补征税款。该规定体现了法不溯及既往原则,根据《中华人民共和国海关进出口货物商品归类管理规定》第二条规定,海关总署发布的归类决定是商品归类的法律依据之一,即使归类决定针对商品的应缴税额更高,但是根据从旧兼从轻原则,发布之前已征收的税款不作调整,不应再补征税款。而《海关总署2号行政解释》第二条第(三)项所述的协调制度商品归类技术委员会是作出归类决定的组织机构,一项归类疑难商品需要通过归类技术委员会作出归类决定,一方面证明该商品原先归类是不明确的,另一方面海关在此之前即使少征了税款,也不应事后再进行补征。

就案例所示卸妆产品的商品归类,虽然海关总署公告自2020年10月1日起该份归类决定(Z2006-0174)失效,但并不代表该归类决定所认定的归类结论错误;其次企业在2020年10月1日前进出口相同商品时适用该份归类决定(Z2006-0174),按照税则号列33049900进行申报的行为,根据《海关总署关于明确商品归类原因追补税有关问题的通知》、《海关总署2号行政解释》、《海关总署关于明确归类决定相关问题的通知》等规定,不再补征税款,更不应给予行政处罚。