虚开增值税专用发票罪一直是我国刑法重点打击的涉税罪名。该罪名近些年呈现出区域性和行业性聚集的特性。近些年,安徽地区的再生资源回收行业中,虚开增值税专用发票罪案的案发较为集中。

2024年3月15日,两高《关于办理危害税收征管刑事案件适用法律若干问题的解释》正式出台。该司法解释中,对于司法实务界十分关注的很多问题并没有给出最终的结论性意见,对于“因抵扣造成税款被骗损失”的解读在最高检的文章中还是较为模糊。增值税涉及财务、税务知识,办案人员和律师多不具有专业的财税知识,对于“虚开行为对国家税款造成的实际损失”的认定,往往以税务机关出具的认定结果确定。导致庭审中,辩护律师说得慷慨激昂,公诉人和审判员听得云里雾里,但是双方对于税务机关出具的税款损失认定结果都无法从专业的角度提出意见,最终就税说税,就案论案,无法真正区分罪与非罪、轻罪与重罪、此罪与彼罪。本文尝试从财税知识和行业视角切入,来探讨“因抵扣造成税款被骗损失”的定义和计算方式。

一 、增值税的原理

(一)增值税的基本原理

增值税属于流转税,是针对商品在生产和流转过程中的新增价值或附加价值征收的一种税。商品的新增价值或附加价值在生产和流通过程中是很难准确计算的,因此,中国采用国际上普遍采用的税款抵扣办法。根据销售商品或劳务的销售额,按规定的税率计算出销项税额,然后扣除取得商品或劳务时所支付的增值税款,也就是进项税额,扣除后的差额就是增值部分应交的税额,这种计算方法体现了按增值因素计税的原则。

小规模纳税人适用的是征收率,其购入劳务、货物取得的增值税专用发票上记录的数额虽也是进项税,但因其销售劳务、货物所开具增值税发票上记录的销项税不能使用进项税进行抵扣,所以,该税额全额为其应纳增值税税额。接受小规模纳税人开具的增值税发票的一般纳税人也不能依据该税票计算进项税,抵扣销项税。

(二)增值税的财务、税务原理

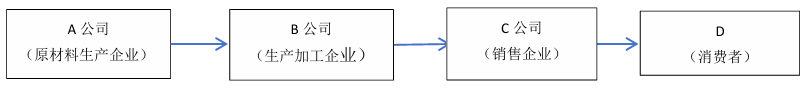

上述描述难以直观表述增值税的产生和缴纳过程,这里用一个模型(下称ABCD模型)来说明财务和税务上,增值税是如何产生和缴纳的。

A公司生产原材料并将原材料以100万元的价格出售给B公司,B公司通过对原材料的加工生产,得到产成品并以200万元的价格出售给C公司,C公司将产成品以300万元的价格出售给消费者D。(假定上述价格均为不含税价格,增值税率均为13%)

A公司出售原材料时,产生了销项税:A(销)=100x13%=13(万元),在A公司账目中有一笔贷记“应交税费——应交增值税(销项税额)”,数额13万元。没有进项税抵扣,13万元需要实际申报并缴纳至税务机关。但是,这13万元并非A公司的支出,B公司实际支付113万元(100万元采购款和13万元增值税),A公司把B公司支付的不属于价格的13万元交给了税务机关。

B公司采购原材料时,产生了进项税:B(进)=100x13%=13(万元),B公司账目中有一笔借记“应交税费——应交增值税(进项税额)”,数额13万元;B公司销售产成品时,产生了销项税:B(销)=200x13%=26(万元),B公司账目中有一笔贷记“应交税费——应交增值税(销项税额)”,数额26万元。进项税13万元(已由A公司交给税务机关)抵扣销项税26万元,应纳税额:26-13=13(万元)。实际申报并缴纳至税务机关的数额是13万元。这13万元也不是B公司的支出,C公司购买产成品时实际支付226万元(200万元采购款和26万元增值税),B公司把C公司支付的不属于价格的26万元增值税扣除了自己的进项税13万元后缴纳给了税务机关。

C公司采购产成品时,产生了进项税:C(进)=200x13%=26(万元),C公司账目中有一笔借记“应交税费——应交增值税(进项税额)”,数额26万元;C公司销售产品时,产生了销项税:C(销)=300x13%=39(万元),C公司账目中有一笔贷记“应交税费——应交增值税(销项税额)”,数额39万元。进项税26万元抵扣销项税39万元,应纳税额:39-26=13(万元)。C公司需要实际申报并缴纳至税务机关的数额是13万元。这13万元的原理也和A、B公司的应纳税额一样,是消费者D购买产品支付339万元(300万元价格和39万元增值税),C公司将其中的增值税39万元抵消进项税26万元后缴纳给税务机关的。

根据上述模型,增值税的实际负税人(即税收的真正承担者)其实是消费者,之前的生产和流转环节中,企业缴纳的增值税都是通过进销抵扣的方式逐步向下游转移的。即纳税企业只是增值税的代收者而非承担者。

二 、再生资源回收行业的涉税刑事风险

(一)再生资源回收行业的增值税政策变迁

1995年内,对废旧物资经营的增值税一般纳税人,实行增值税先征后返,由企业提供纳税凭证,经审核批准,按已入库增值税税额的70%返还企业。(财税字〔1995〕24号,已于1999年11月19日失效)。2001年5月1日起,对废旧物资回收经营单位销售其收购的废旧物资免征增值税;生产企业增值税一般纳税人购入废旧物资回收经营单位销售的废旧物资,可按照废旧物资回收经营单位开具的由税务机关监制的普通发票上注明的金额,按10%计算抵扣进项税额。(财税〔2001〕78号,已废止)。2009年至2010年,对符合退税条件的纳税人2009年销售再生资源实现的增值税,按70%的比例退回给纳税人;对其2010年销售再生资源实现的增值税,按50%的比例退回给纳税人(财税〔2008〕157号)。自2009年1月1日起,从事废旧物资回收经营业务的增值税一般纳税人销售废旧物资,不得开具印有“废旧物资”字样的增值税专用发票。纳税人取得的2009年1月1日以后开具的废旧物资专用发票,不再作为增值税扣税凭证(国家税务总局公告2008年第1号)。

自2010年后,国家针对废旧物资回收领域没有其他的增值税优惠政策。

(二)再生资源回收行业的涉税刑事风险详述

1.行业涉税刑事风险来源

中国自施行增值税以来,增值税逐渐成为商品生产和流转环节最重要的税种,因早期增值税有一般纳税人和小规模纳税人区别、个人无法开具增值税专用发票(2016年11月15日后个人可以代开了)、销项税抵扣进项税计算应纳税额等特点,导致增值税成为难以管理又必须重点管控的领域。

再生资源回收行业于2010年之前有国家层面的增值税优惠政策,具体有两种形式,第一是按比例(70%或50%)返还,第二是可以开具收购发票,依据收购发票票面金额的10%计算进项税予以抵扣。因为2016年11月15日前,个人是不能开具增值税专用发票的,当时再生资源回收行业要从个人处收购废旧物资,考虑到实际情况,税务总局允许其使用收购发票。

2010年后,该行业的所有国家层面增值税优惠政策均取消,导致行业内企业尤其是直接收购废旧物资的企业一方面无法获取增值税专用发票以计算进项税,另一方面又无新的优惠政策减免或返还所缴纳的增值税。而此类企业将废旧物资出售给废旧物资回收利用企业时,需要正常开具增值税专用发票并计算销项税,导致回收企业为缴纳增值税而存在现金流压力。于是虚开行为逐渐成了行业内的通行做法。

2.行业涉税刑事风险特征

行业性的涉税刑事风险在很多行业领域中存在。例如,油品企业利用“变票”的方式虚开增值税专用发票,改变品名以规避缴纳消费税;医院为了评定等级、企业为了上市虚增资产而接受虚开的增值税专用发票等。上述行业中都存在涉税刑事风险特征,但是所涉及的罪名各不相同。

再生资源回收行业涉及的税务刑事风险主要集中在企业因缺少进项税而购买增值税专用发票导致的涉嫌虚开增值税专用发票罪。因行业具有特殊性,行业风险特征表现为罪名单一,行为模式具有规律性,部分案涉手段较为隐蔽且案发后,办案机关对虚开数额和损失数额都很难认定。

3.行业涉税刑事案件模式

再生资源回收行业的虚开模式主要有两种,分别是暴力虚开和利用政策漏洞虚开。

暴力虚开模式不仅存在于再生资源回收行业内,也是广泛存在于所有行业的。它的特点就是企业的存在目的即是为了虚开,虚开后企业会走逃失联,开出的票很快会出现异常,受票方无法抵扣,这也是金税三期上线以前较为常见的虚开增值税专用发票罪的犯罪手段。

再生资源回收行业利用政策漏洞虚开的主要模式是在有税收优惠的地区(江苏地区因存在针对再生资源回收行业的地方性增值税优惠政策,成为案件高发地区)或税收优惠政策的行业(如黄金制品行业,增值税先征后返)内设立上游企业,利用先征后返等优惠政策大量开出增值税专用发票,形成应纳税额,缴纳后根据政策再申请返还。受票企业收到发票后正常计算进项税,通过进、销抵扣,减少需要通过现金缴纳的应纳增值税税额。此种模式下,行为隐蔽性强,损失计算较为困难。

随着暴力虚开模式越来越少,而利用税收优惠政策进行所谓的“税筹”成为主流后,会有越来越多类似模式案件出现,而且此类模式的案件也不会限于特定行业,而是会逐渐具有普遍性。